By Yik Seong

Director

7 Cara Clear CCRIS Untuk Bebas dari “Blacklist”

Kami telah menerima banyak pertanyaan daripada pelanggan tentang cara membersihkan nama daripada "blacklist" bank di Malaysia. Terdapat salah faham umum bahawa CCRIS adalah senarai hitam oleh Bank Negara; hakikatnya, ia hanyalah laporan sejarah kredit yang digunakan bank untuk menilai permohonan anda.

Jika rekod anda tidak memuaskan, usah bimbang. Dalam artikel ini, kami kongsikan prosedur terbukti untuk membersihkan rekod CCRIS anda supaya permohonan pinjaman peribadi atau pembiayaan lain lebih senang diluluskan.

Adakah Pinjaman Anda Ditolak Kerana CCRIS Kurang Cantik?

Jangan risau, kami pakar dalam membantu penjawat awam mencari pembiayaan yang sesuai walaupun mempunyai isu rekod kredit kurang cantik.

Isi Kandungan

- Cara Semak Nama Blacklist CTOS & CCRIS

- 7 Cara Bersihkan Rekod CCRIS & Pulihkan Skor Kredit (Edisi 2026)

- 1. Gabungkan Hutang & Lakukan Pembayaran Automatik (Penyatuan Hutang)

- 2. Utamakan Bayaran Tunggakan & Kurangkan Perbelanjaan Kehendak

- 3. Jana Pendapatan Tambahan Untuk Mempercepatkan Bayaran

- 4. Pembiayaan Semula Hutang Kad Kredit Dengan Kadar Rendah

- 5. Mohon Pinjaman Koperasi (Khas Untuk Penjawat Awam)

- 6. Pilih Platform Pinjaman Online Yang Pantas & Selamat

- 7. Rundingkan Jadual Alternatif & Kekal Disiplin Kewangan

- Video: Cara Clear CCRIS & CTOS

- Berapa Lama Tempoh Nak Clear Nama Blacklist Dalam CCRIS & CTOS?

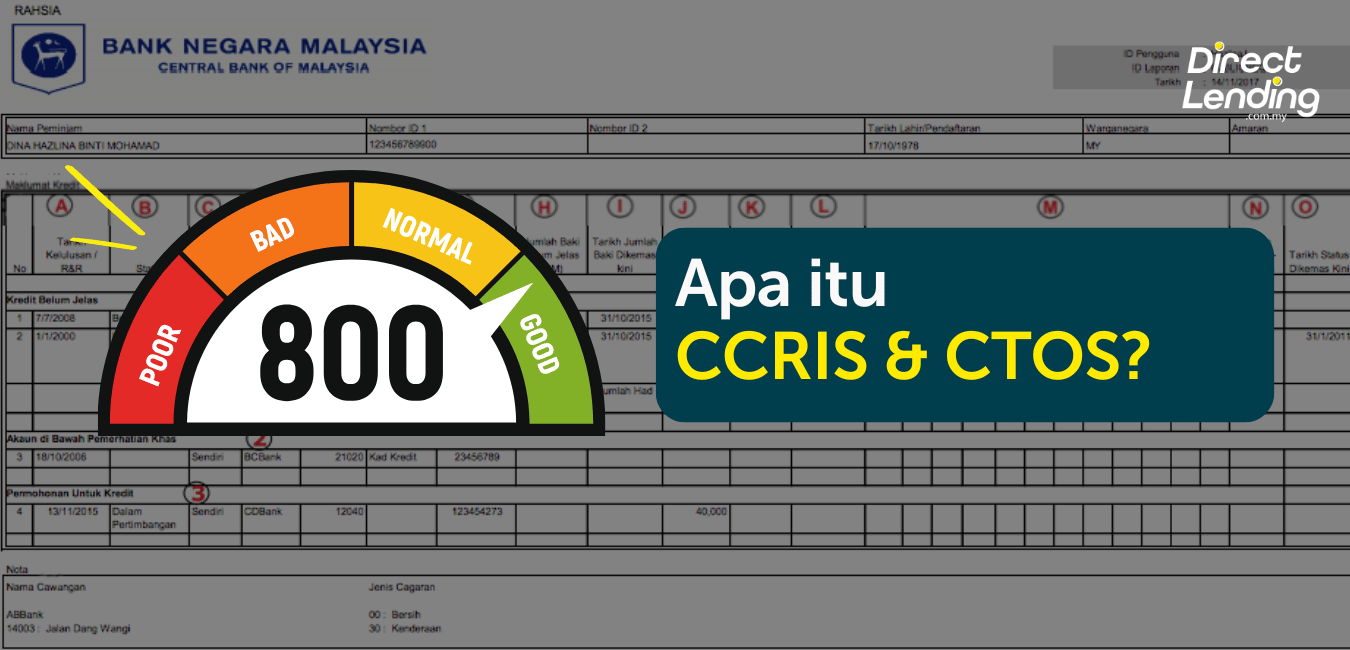

Cara Semak Nama Blacklist CTOS & CCRIS

Sebelum mohon pinjaman, anda perlu semak nama blacklist bank supaya anda tahu status kewangan sebenar anda. Banyak permohonan pinjaman tidak diluluskan kerana rekod CCRIS atau CTOS yang kurang baik - walaupun anda sendiri tidak sedar.

Peringatan: “Blacklist” bukan senarai hitam rasmi. Nama anda tidak disenarai hitam secara rasmi oleh Bank Negara atau CTOS. “Blacklist” di laporan CCRIS dan CTOS hanya akan menyebabkan pinjaman anda sukar diluluskan.

Cara Check Nama Blacklist di CTOS

- Muat turun app CTOS dari PlayStore / AppStore atau layari laman web rasmi CTOS

- Daftar akaun jika belum ada akaun CTOS & sahkan identiti anda (MyKad & selfie)

- Lihat laporan penuh. Dalam laporan ada status hutang, saman, muflis atau tindakan undang-undang.

Cara Check Nama Blacklist Bank Negara Online (CCRIS)

- Layari: https://eccris.bnm.gov.my

- Daftar akaun secara online jika belum ada akaun

- Log masuk untuk semak laporan pinjaman dari bank dan institusi kewangan.

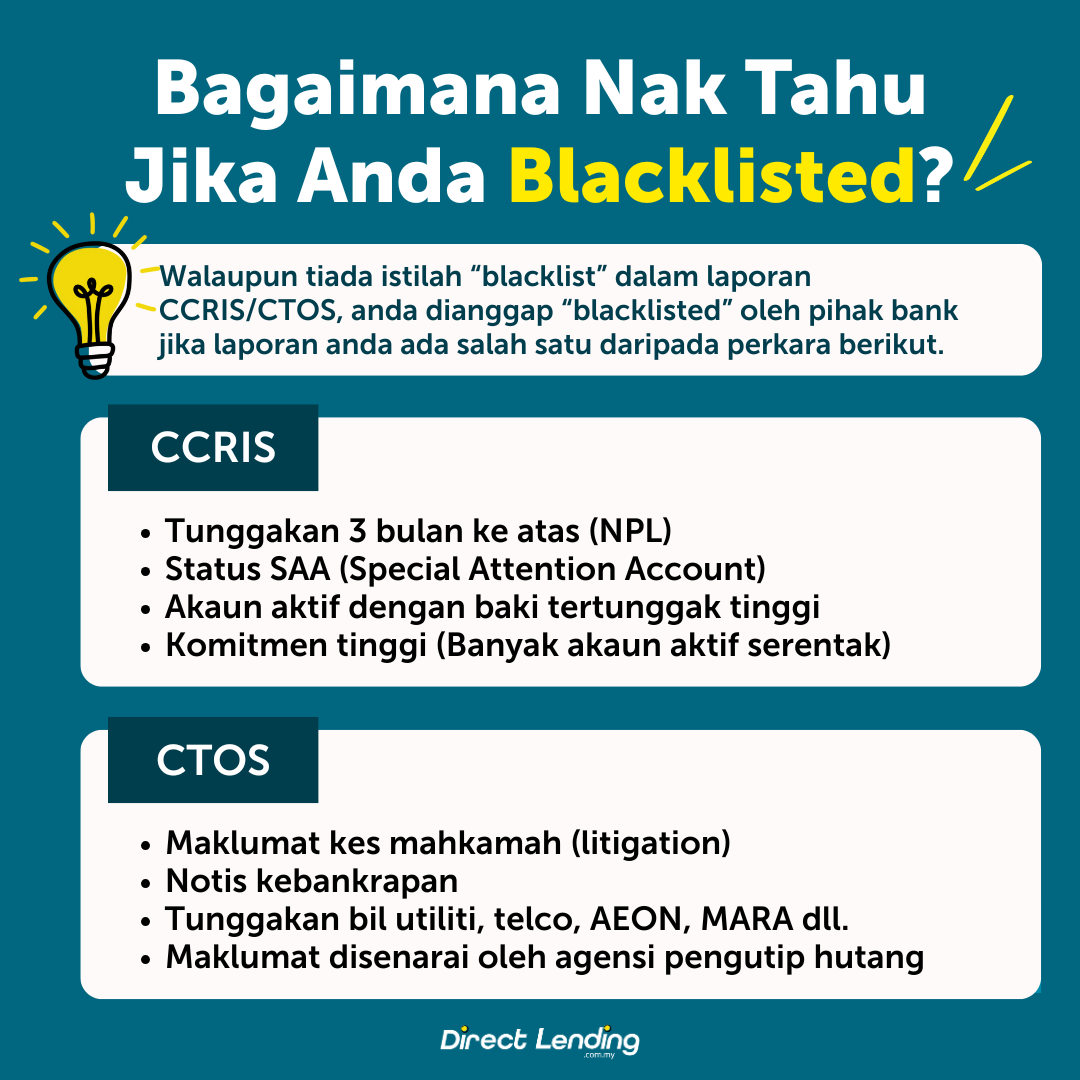

Cara Nak Tahu Jika Anda “Blacklisted”

Sebenarnya, tiada mana-mana bahagian dalam laporan CTOS dan CCRIS yang tunjuk perkataan “blacklist”. Anda perlu faham bagaimana membaca laporan tersebut dengan memahami maksud status dan sama ada status anda akan menjejaskan peluang lulus pinjaman - situasi ini adalah apa yang orang maksudkan sebagai “kena blacklist”.

7 Cara Bersihkan Rekod CCRIS & Pulihkan Skor Kredit (Edisi 2026)

Selepas menyemak laporan CCRIS atau CTOS, kini masanya untuk anda mengambil langkah drastik bagi memulihkan kredibiliti kewangan—terutamanya jika terdapat rekod negatif. Berikut adalah langkah terbukti untuk membersihkan semula nama anda agar permohonan pinjaman kembali mudah diluluskan.

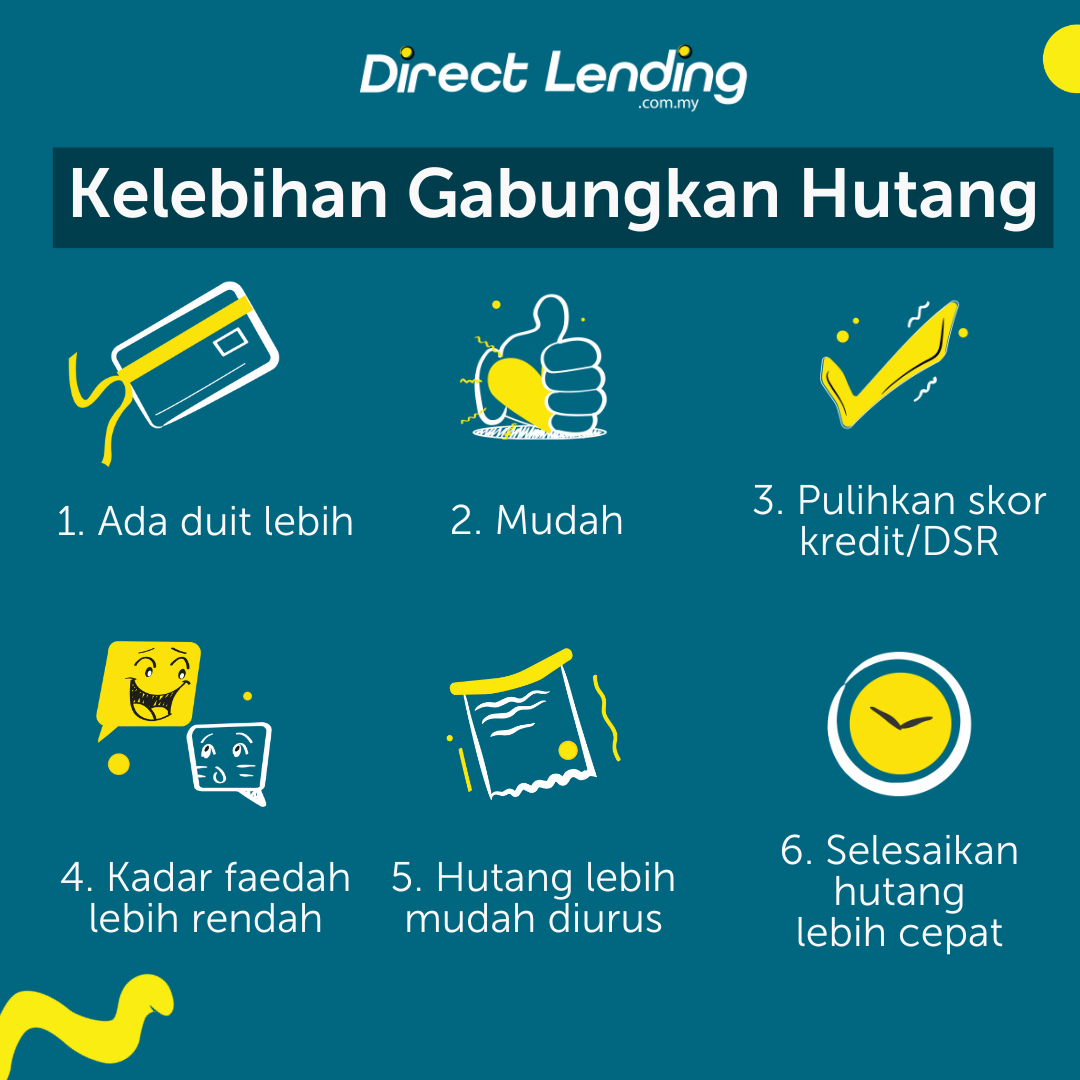

1. Gabungkan Hutang & Lakukan Pembayaran Automatik (Penyatuan Hutang)

Cara clear CCRIS yang paling efektif adalah melalui penyatuan hutang (debt consolidation). Kaedah ini menghimpunkan semua tunggakan mahal (seperti kad kredit atau pinjaman lama) ke dalam satu pinjaman peribadi baru.

Ini memudahkan anda memantau bayaran kerana hanya perlu fokus kepada satu ansuran sahaja. Untuk mengelakkan rekod terjejas semula, tetapkan pembayaran secara auto-debit sejurus selepas tarikh gaji. Gunakan kalkulator pinjaman peribadi overlap kami untuk mengira jumlah penjimatan bulanan anda hari ini.

Kelebihan Penyatuan Hutang

Kisah Kejayaan Kami: Penjimatan RM3,990 Sebulan!

Kami telah membantu ramai pelanggan menstruktur semula kewangan mereka melalui kaedah ini. Salah seorang pelanggan kami berjaya mengurangkan beban hutang secara drastik:

- Situasi Asal: Mempunyai 2 pinjaman peribadi, 1 kad kredit, dan 2 pinjaman kereta.

- Komitmen Asal: RM6,399 sebulan.

- Selepas Penyatuan Hutang: Kami bantu tutup semua hutang mahal tersebut dan gabungkan ke dalam satu pelan baru.

- Komitmen Baru: RM2,409 sebulan.

- Hasil: Beliau berjaya jimat RM3,990 setiap bulan dan rekod CCRIS kini lebih teratur!

Langkah ini bukan sahaja mengurangkan risiko lewat bayar, malah membantu aliran tunai anda lebih "sihat." Sebaiknya, tetapkan pembayaran secara auto-debit atau arahan tetap (standing instruction) sejurus selepas tarikh gaji supaya rekod kekal bersih secara automatik.

Berminat untuk kami bantu anda jimatkan komitmen bulanan & cantikkan semula CCRIS?

Jangan tunggu sehingga rekod menjadi lebih teruk. Biar pakar kami bantu semak pilihan terbaik untuk anda secara percuma.

Mohon Penyatuan Hutang Sekarang

2. Utamakan Bayaran Tunggakan & Kurangkan Perbelanjaan Kehendak

Gunakan pendapatan anda untuk menyelesaikan sebarang pinjaman tertunggak terlebih dahulu. Walaupun jumlahnya besar, amalkan sikap berjimat-cermat dengan mengurangkan belanja makan luar atau hobi buat sementara waktu.

Jika anda menerima bonus atau insentif khas, gunakannya untuk mengurangkan komitmen hutang sebelum berbelanja untuk perkara lain. Ini adalah cara terpantas untuk menukar angka "1" atau "2" dalam laporan CCRIS anda kembali kepada "0".

Loan Kena Reject Sebab CTOS & CCRIS?

Tutup Hutang Mahal dan Tunggakan dengan Kadar Rendah

3. Jana Pendapatan Tambahan Untuk Mempercepatkan Bayaran

Manfaatkan teknologi untuk jana tunai tambahan. Anda boleh menggunakan kemahiran sebagai jurugambar, penulis, atau pereka grafik di laman web seperti Upwork, Fiverr atau platform tempatan kita - Swifty.

Jika anda lebih suka kerja fizikal, gunakan kenderaan anda untuk menjadi pemandu Grab atau Lalamove pada hujung minggu. Malah, menjual barang terpakai di Carousell atau Mudah juga dapat membantu anda memperoleh tunai segera bagi melunaskan tunggakan yang menjejaskan skor kredit anda.

4. Pembiayaan Semula Hutang Kad Kredit Dengan Kadar Rendah

Hutang kad kredit dengan faedah 15-18% adalah punca utama rekod CCRIS rosak. Satu strategi bijak adalah dengan mengambil pinjaman peribadi berfaedah rendah untuk menyelesaikan baki kad kredit tersebut.

Sebagai contoh, institusi yang Direct Lending bekerjasana seperti MBSB Bank menawarkan kadar serendah 2.82% (tertakluk pada terma). Dengan cara ini, anda boleh jimat komitmen bulanan anda, yang kemudiannya boleh digunakan untuk membayar tunggakan pinjaman lain.

Kisah Kejayaan: Settle Kad Kredit & Dapat Tunai Tambahan

Kami membantu seorang penjawat awam yang ingin melunaskan hutang kad kreditnya selepas mendapat kenaikan gaji. Hasil semakan pakar kami:

- Masalah: Bebanan faedah kad kredit yang tinggi (15-18%).

- Solusi Direct Lending: Kami bantu beliau memohon pinjaman kadar rendah yang bukan sahaja menutup hutang kad kredit tersebut, malah turut melunaskan satu lagi pinjaman peribadi lama yang mahal.

- Bonus: Selain mengurangkan kadar faedah bulanan, beliau juga berjaya memperoleh tunai tambahan RM10,000 untuk ubah suai rumah.

Kini, beliau hanya membayar satu ansuran dengan kadar faedah yang jauh lebih rendah berbanding sebelum ini.

Adakah anda juga ingin 'bebas' daripada beban faedah kad kredit yang tinggi?

Biar kami bantu anda cari pelan pembiayaan semula yang paling menjimatkan berdasarkan kelayakan slip gaji anda.

Mohon Pinjaman Peribadi Kadar Rendah untuk Settlekan Kad Kredit

5. Mohon Pinjaman Koperasi (Khas Untuk Penjawat Awam)

Jika anda mempunyai tunggakan besar dan bekerja di sektor awam, pinjaman koperasi adalah pilihan terbaik. Ia membolehkan anda menutup (overlap) hutang senarai hitam dalam rekod CCRIS dengan proses kelulusan yang lebih longgar kerana bayaran dibuat melalui potongan gaji (ANGKASA). Tonton video di bawah untuk melihat bagaimana kami membantu pelanggan menyelesaikan masalah CCRIS mereka melalui kaedah ini:

Semak Kelayakan Pinjaman Koperasi Percuma

6. Pilih Platform Pinjaman Online Yang Pantas & Selamat

Bagi pekerja swasta dengan tunggakan kecil, anda boleh memohon pinjaman wang segera dengan tempoh singkat. Walaupun jumlah tunggakan kecil, ia tetap menjadi punca pinjaman bank ditolak. Di Direct Lending, kami membantu anda mencari platform pinjaman berlesen yang lebih bertolak ansur. Sesetengah pemberi pinjaman mungkin meluluskan permohonan anda jika anda menunjukkan komitmen pembayaran yang konsisten selepas tempoh tunggakan tersebut.

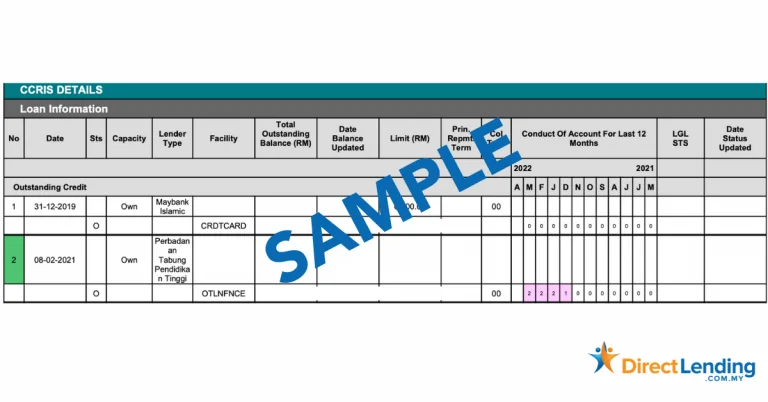

Contoh laporan CCRIS dengan 2 tunggakan pinjaman

Jadi, sekiranya anda urgent nak pinjam duit kecemasan anda boleh mohon dulu pinjaman peribadi dengan amaun yang kecil di platform pinjaman wang berlesen yang cepat dan selamat. Terdapat beberapa pinjaman wang berlesen tidak mempunyai syarat kelulusan pinjaman yang ketat. Misalnya, jika anda terlepas pembayaran untuk 2 bulan tetapi sentiasa konsisten membayar ansuran bulanan pada bulan seterusnya pemberi pinjaman mungkin akan bertolak ansur dan meluluskan permohonan pinjaman anda.

Semak Kelayakan Pinjaman Percuma

7. Rundingkan Jadual Alternatif & Kekal Disiplin Kewangan

Jangan takut untuk berbincang dengan bank untuk menstruktur semula (reschedule) bayaran balik mengikut kemampuan gaji semasa. Pihak bank biasanya lebih suka menerima bayaran penuh secara ansuran daripada mengambil tindakan undang-undang. Akhir sekali, sentiasa semak laporan eCCRIS secara berkala (boleh dibuat di kiosk BNM atau portal online) untuk memastikan setiap bayaran anda dikemaskini dengan betul.

Video: Cara Clear CCRIS & CTOS

Selain itu, anda boleh juga tonton video ini untuk tahu cara clear CCRIS & CTOS lebih cepat.

Berapa Lama Tempoh Nak Clear Nama Blacklist Dalam CCRIS & CTOS?

Tempoh Clear Nama CCRIS

Jika tunggakan pinjaman anda sudah diselesaikan, contohnya pinjaman peribadi atau kad kredit, laporan CCRIS anda akan dikemaskini oleh Bank Negara Malaysia pada setiap 10 haribulan.

Maknanya, jika anda bayar penuh pada 27 Julai, laporan CCRIS anda akan dikemaskini pada 10 Ogos. Status bayaran anda akan jadi “0” iaitu tiada tunggakan, ia juga bermaksud pinjaman aktif tetapi bersih.

Malah, tunggakan lepas masih akan kelihatan di laporan CCRIS walaupun hutang dah diselesaikan kerana laporan CCRIS menyimpan rekod bayaran selama 12 bulan. Tapi, pihak bank boleh nampak anda sudah mula bayar cantik, dan ini boleh meningkatkan peluang lulus pinjaman semula.

Tempoh Clear Nama CTOS

- Tunggakan bil/utiliti/telco: Rekod "blacklist" akan dibuang selepas bayaran penuh dibuat dan pihak agensi mengemaskini rekod anda.

- Kes mahkamah: Akan kekal selagi tiada penyelesaian atau surat tarik balik kes

- Notis kebankrapan: Akan kekal sehingga anda menerima perintah pelepasan (discharge) daripada Jabatan Insolvensi.

💡 Tip Direct Lending:

Kadangkala, walaupun hutang telah dijelaskan, status dalam laporan CTOS tidak berubah secara automatik. Jika ini berlaku, anda perlu menghubungi penyedia perkhidmatan (contohnya syarikat telco anda) dan lampirkan bukti pembayaran untuk meminta mereka mengemaskini data tersebut. Rekod bersih anda biasanya akan terpapar dalam laporan bulan berikutnya.

Bagaimana Direct Lending Boleh Membantu Anda?

Menunggu rekod menjadi bersih sepenuhnya boleh mengambil masa yang lama, sedangkan anda mungkin memerlukan dana dengan segera. Di Direct Lending, kami memahami situasi ini dan sedia membantu anda memulihkan kredibiliti kewangan.

Walaupun anda mempunyai isu dalam CCRIS atau CTOS, kami boleh membantu anda melalui:

- Penyatuan Hutang (Debt Consolidation): Kami bantu anda dapatkan pinjaman baru untuk menutup semua tunggakan lama. Ini akan menukar status rekod anda kepada “0” (bersih) dengan lebih pantas dalam sistem bank.

- Pilihan Pinjaman Fleksibel: Kami mempunyai akses kepada platform pinjaman yang mempunyai syarat kelulusan lebih fleksibel, khas untuk individu yang sedang dalam proses memulihkan skor kredit.

- Semakan Kelayakan Selamat: Kami akan menyemak pilihan pinjaman anda tanpa menjejaskan skor kredit sedia ada.

Jangan biarkan rekod lama menghalang masa depan anda. Biar kami bantu anda 'mencantikkan' semula profil kredit anda hari ini.

Semak Kelayakan Anda Secara Percuma

Berapa Lama Nama Blacklist Bankrap Kekal?

Jika anda telah diisytihar bankrap, nama anda akan dicatat dalam laporan Insolvensi dan CTOS. Tempoh blacklist bankrap adalah seperti berikut:

- Kekal dalam sistem sehingga discharged secara rasmi

- Biasanya ambil masa 5 tahun ke atas, bergantung pada bayaran & proses undang-undang

- Status bankrap masih akan dicatat di CTOS/CCRIS untuk rujukan selama beberapa tahun walaupun sudah discharge.

Artikel ini disediakan oleh Direct Lending, sebuah platform pinjaman peribadi dalam talian yang membawa misi untuk memberikan pinjaman mudah, selamat dan berpatutan untuk semua individu yang bekerja keras. Kami bantu peminjam untuk cari, mohon dan peroleh pinjaman yang sesuai dengan mereka. Perkhidmatan kami adalah 100% percuma.

Semak Kelayakan Pinjaman Percuma

Artikel ini pada asalnya diterbitkan pada 11 Disember 2017 dan dikemaskini pada 12 Februari 2026.

About the writer

Yik Seong

Yik Seong is the founder of Direct Lending and Chartered Financial Analyst (CFA) Charterholder, with over 20 years of finance experience working in Malaysia, London, Singapore, and Hong Kong. Driven by his passion for finance, Yik Seong founded Direct Lending with a mission to provide safe and affordable financing to individuals with restricted access to credit channels. He enjoys long hikes during the weekend and never skips a morning coffee.

20 Comments

nak tanya, kalau ada pihak peminjam yang blacklist saya kerana saya batalkan perjanjian. Bagaimana dengan situasi ini ya? Apa kesan terhadap status saya?

Hi cik Fiqa, pemberi pinjam wang tiada hak untuk ‘blacklist’ pemohon bila nak batalkan permohonan pinjaman ye. Selalunya ni modus operandi scammer. Cik ada semak lender tu memang legit dan sah ke?

Hi, macam mana nak semak amount hutang dari blacklist?

Hi cik Mala, boleh semak di laporan CCRIS & CTOS. Cik boleh rujuk artikel ini untuk cara-cara nak semak laporan CTOS & CCRIS ye 4 Cara Semak CCRIS CTOS Online Percuma

Assalamualaikum.. Bagaimana untuk saya menghubungi pihak CCRIS. Saya hendak membawa surat fullsettlement bayaran koperasi untuk clearkn nama saya dgn segera. Adakah saya perlu pergi ke bank negara.

Waalaikumsalam. Cik boleh hubungi pihak CCRIS melalui cara ni https://www.bnm.gov.my/contact-us

Hi. Assalamualaikum.. minta pencerahan. Jika saya terkena ccris adakah grentor saya di kenakan juga ccris. Dan adakah beliau tidak dapat membuat pinjaman..peribadi?

Waalaikumsalam, jika penama ada tunggakan hutang di CCRIS, rekod tersebut akan terkesan juga di laporan CCRIS guarantor. Jadi, kalau guarantor nak buat apa-apa pinjaman, pihak lender boleh nampak rekod tersebut.

Salam. Saya dah buat bayaran Special Attention hutang credit card saya (Full), berapa lama nama saya akan clear Di Ctos fan Ccris?

Waalaikumsalam, jika cik sudah berjaya menyelesaikan tunggakan pinjaman, maklumat CCRIS anda akan dikemaskini oleh Bank Negara Malaysia (BNM) pada hari ke-10 setiap bulan. Sebagai contoh, anda telah membayar semua tunggakan pinjaman pada 26hb Jun dan menyemak laporan CCRIS pada 11hb bulan seterusnya anda akan nampak rekod pembayaran pada bulan Jun telah dikemaskini menjadi “0” – bermaksud tiada baki tunggakan pinjaman.

Salam Tuan BNM.

Nama saya masih dalam CCRIS slsps setahun full settlemnet loan peribadi. Sudah saya email kpd BNM, SKM dan pihak pinjaman Koperasi Wawasa pd tahun lps hampir byj kali. Tp nama still under CCRIS. Dokumen settlement lengkap dr koperasi kowamas dan maybank

Boleh bantu saya🙏

Waalaikumsalam cik Aida. Bila sudah buat full settlement sepatutnya rekod CCRIS sudah bersih dan tiada lagi pembiayaan tertunggak daripada koperasi. Kami cadangkan untuk cik terus ke BNM dan sertakan sekali surat full settlement daripadaa Koperasi & Bank. Cik berhak untuk buat aduan disebabkan cik sudah pun melangsaikan hutang tersebut.

Selamat petang..saya sudah settle loan saya.. tetapi dlam rekod CRISS nama saya Masih..dan tunggakan dinyatakan 9 bulan sudah..Apa perlu saya buat encik?

Settlement Letter sudah ada juga..

Hi cik Jane, kalau pihak pemberi pinjaman belum kemaskini atau clearkan tunggakan cik. Cik boleh hubungi pihak CCRIS dan lampirkan settlement letter untuk clear rekod tunggakan tu.

Assalamualaikum n hai. Jika sy sudah selesai bayaran pinjaman bank dengan buat full settlement. Adakah rejod pinjaman ccris akn dihapuskan serta merta atau masih ada lgi rekod utk setahun walaupun sy sudah selesaikan semua pinjaman.

Waalaikumsalam cik Farah. Jika cik sudah berjaya menyelesaikan tunggakan pinjaman, maklumat CCRIS anda akan dikemaskini oleh Bank Negara Malaysia (BNM) pada hari ke-10 setiap bulan. Sebagai contoh, anda telah membayar semua tunggakan pinjaman pada 26hb Jun dan menyemak laporan CCRIS pada 11hb bulan seterusnya anda akan nampak rekod pembayaran pada bulan Jun telah dikemaskini menjadi “0” – bermaksud tiada baki tunggakan pinjaman.Jadi, tunggakan tersebut akan terhapus selepas tarikh berikut.

Sekiranya sya sdh settled pembiayaan kenderaan, tapi masih ada baki yg perlu ditambah, bolehka sya mbuat rayuan permohonan spya nama dah x blacklist?

Hi Lisa, kalau masih ada baki yang perlu dibayar bermaksud loan tersebut belum settle. Cuba bincang balik dengan bank untuk permintaan ini.

Assalamualaikum…. saya dh settled cctos pada 24/1/2024….jd bila nama sya dpt clear dlm BNM tuan…tlg pencerahan…Terima kasih

Waalaikumsalam puan Salbiah, selalunya dalam tempoh masa 3 hari bekerja selepas full settlement. Tapi kalau puan cek hari ini masih ada tunggakan boleh minta surat settlement letter dengan pemberi pinjaman dan maklumkan kepada CTOS yang tunggakan sudah diselesaikan.